进入2021年,商业银行纷纷发布新一年的同业存单发行计划。

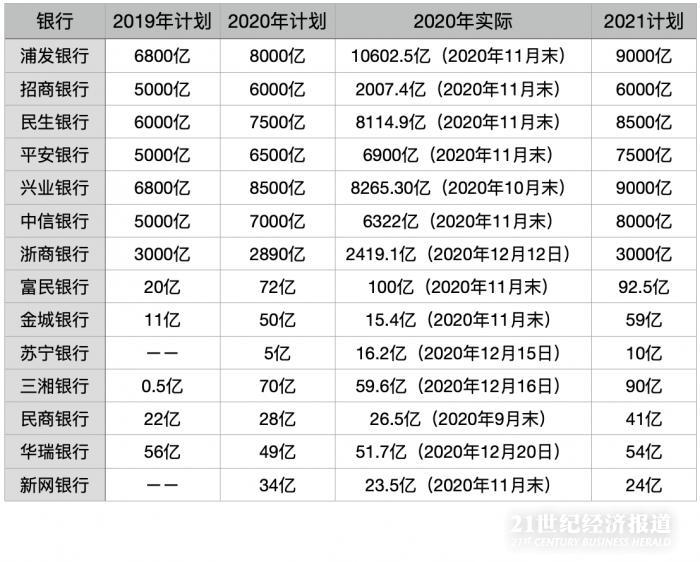

21世纪经济报道记者梳理,截至1月12日,包括浦发银行等7家股份行、富民银行等7家民营银行同业存单发行计划显示,其中13家银行今年计划发行量较去年有所增长,最高涨幅为100%,但均严格控制在监管要求的同业负债不超过总负债1/3范围内。

21世纪经济报道记者调查发现,同业存单计划发行量增长,一方面源于银行总负债的增长,但另一方面,对于股份行、民营银行来说也有特定原因:股份行在结构性存款压降后,缺乏较为稳定的负债,需要同业存单来管理流动性;民营银行创新性存款产品、互联网平台吸储行为被规范后,负债难度进一步加大。

“股份行、民营银行同业存单发行计划创新高,从侧面反映2021年中小银行仍面临较大的负债压力,主要是国内经济持续复苏,信贷需求仍强劲;强化监管、加强银行存款等业务乱象治理和中小银行风险处置;中小银行竞争环境激烈,以及今年到期地方债与偏积极财政政策都将对市场流动性构成压力等。”1月12日,光大银行金融市场部分析师周茂华对21世纪经济报道记者表示。

周茂华同时认为,近年来在流动性保持适度充裕的环境下,同业负债成本一定程度上降低,也激发了中小银行发行存单的积极性。

此外,多家银行还表示,将继续推进同业资金从线下向线上转移,实现业务更加透明,债务债权关系更加标准化、规范化。

图为14家银行2019年-2021年同业存单计划发行量及2020年实际发行量

来源:各银行同业存单发行计划

股份行对冲结构性存款压降

在去年监管部门要求压降结构性存款的背景下,多家股份行同业存单发行量增加。

21世纪经济报道记者梳理14家银行同业存款计划发行公告数据显示,7家股份行中,浦发银行、民生银行、平安银行2020年同业存单实际发行量已经超出计划发行量,仅招商银行发行量较低。

浦发银行称,2020年同业存单发行市场规模延续增长趋势,截至2020年11月末,同业存单发行总额10602.5亿元,新发生及余额规模均位于市场第一。

民生银行称,该行同业存单发行兼顾未来资金缺口和资金稳定性,拉长负债久期,三个月及以上期限发行规模占比超过99.5%,同时主动拓宽客户渠道,积极营销城商行及农村金融机构。

平安银行则在2020年10月份申请将发行额度从5000亿元增加至6500亿元。其资产负债表显示,2020年三季度末同业负债占全行负债比例为22.60%,较二季度末提升4.49个百分点。

“2020年我行加大力度拓展稳定性强的传统存款,主动降低同业资金来源的依赖,在监管要求压降结构性存款的背景下,主动发挥同业存单更标准等特点,用以替代高成本结构性存款,负债结构得到进一步优化。”兴业银行表示。

央行数据显示,截至2020年11月末,结构性存款余额为7.46万亿,较2020年4月末高点压降4.68万亿,这其中以股份行为代表的中小银行为压降“主力”,且按照监管要求,2020年12月还需压降1.06万亿。同时,据上市银行财报测算,2020年三季度末,股份行存款占负债比例下降1.17个百分点。

对于结构性存款压降后可能面临的负债增长难局面,6家股份行2021同业存单计划发行量高于去年。

“2021年将继续严格按照监管要求,加大一般性存款拓展力度,确保同业融入资金占比符合监管要求。”兴业银行同时表示。平安银行将发行额度从6500亿元增加至7500亿元,并预计对批复额度的使用率在90%左右。

招商银行负债中存款占比相对较高,其对同业存单需求相对较小,2020年仅发行2000亿元,其2021年同业存单计划发行量与2020年持平。“2021年本行将优化资产负债结构,根据流动性和市场利率走势稳健安排同业存单发行,预计发行金额约4000亿至6000亿。”

多家民营银行存款规模减少

与股份行不同,民营银行自成立以来就始终面临负债增长难的局面。从同业存单发行情况及计划来看,富民银行、苏宁银行、华瑞银行实际发行量已远超计划,同时除新网银行外,其他6家民营银行2021年计划发行量均高于去年。

同业存单发行计划还显示,多家民营银行存款规模出现下降。数据显示,截至2020年11月末,富民银行吸收存款304.37亿元,月度环比减少11.82亿元;总资产总负债月度环比也均下降超过5%,且这三项指标与2020年9月末相比降幅更大。

金城银行2020年9月末的一般性存款余额、总资产、总负债较2019年末相比,降幅分别为15%、13%、15%;新网银行2020年9月末的总资产、总负债较2019年末下降,降幅也均超过10%。

2019年以来,监管部门不断规范民营银行存款创新产品,近期在互联网平台的存款产品面临下架,在此背景下今年或将面临更加负债难的局面。

“互联网平台存款产品下架后,我们一直在积极推广自营渠道的存款产品,并做了一些适度的创新。效果肯定没有在互联网平台推广好,但也要积极拥抱监管。”一位民营银行人士对21世纪经济报道记者表示,期待关于规范商业银行通过互联网开展个人存款业务的规范性文件能尽快下发,并给缺乏网点的民营银行适当留下一点空间。

21世纪经济报道记者注意到,目前不少民营银行自有渠道推出“特色存款”产品,即每存满一个周期付息。

以某银行为例,“分期”包括7天、30天、90天、180天、360天等,对应年化利率为3.60%、4.00%、4.10%、4.4%、4.60%,而其3个月、6个月、1年期定期整存整取存款最高年化利率分别为1.65%、1.95%、2.25%。

“2021年,受监管政策趋严影响,银行结构性存款增速将趋缓,同业存单增速将随着市场利率和信用环境变化出现一定程度下滑,受存款保险覆盖的低风险存款吸引力将逐步提高。”中国银行研究院近期发布的报告对今年的预期判断。