中国基金报记者 李树超

提升投资业绩是做大规模的法宝。今年业绩排名前十的主动权益类基金中,绝大多数产品去年底规模较小,不少当时还属于小微基金。

行业人士认为,做大基金规模,基金经理的管理能力是核心。做好长期业绩,才是摆脱“小微”状态的最好方式。

业绩排名前十基金

9只去年规模不足3亿元

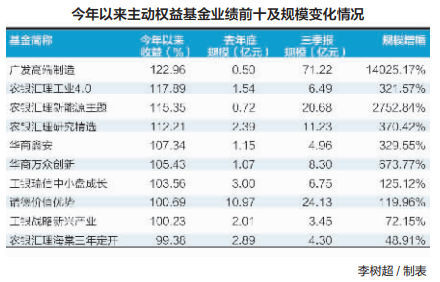

Wind数据显示,截至11月6日,目前业绩前十的主动偏股型基金中有9只去年末的规模不足3亿元,半数规模不到2亿元。而且,主动权益基金业绩前50名的榜单也呈现同样的现象。50只基金中有40只去年末规模不足10亿元,最大的嘉实环保低碳规模为34.28亿元;规模不足3亿元的有26只;规模低于2亿元的小微基金有19只,占比38%。

上述基金业绩亮眼,最高的净值涨幅超过120%。在业绩驱动下,基金规模快速增长,前三季度规模最多增长了145亿元,一举摆脱小微基金状态。

“部分中小规模基金今年表现突出,源于产品设计和基金经理管理能力两大方面。”谈及上述现象,上海证券基金评价研究中心基金分析师谢忆表示,部分去年末管理规模较小的基金,投资方向与当下市场风格相匹配,基金经理的管理能力助力业绩向好;也有不少是投资老将厚积薄发。

据谢忆观察,从实际研究数据来看,基金规模与其业绩表现并无直接关系。而且,去年规模较小的基金,今年以来的业绩分化程度比大规模基金更为悬殊。

北京一位基金公司市场部负责人分析,基金行业有“冠军魔咒”、“垫底魔咒”之说,某一年度的业绩冠军或垫底基金,很容易在第二年市场风口变化时出现业绩反转。因此,每年度的“风口”基金,尤其是规模偏小、持股相对集中的基金更容易排名靠前。

“比如军工板块低迷多年,今年涨幅比较大,市场周期波动带来的结果是,基金经理只要坚持自己的投资风格和策略,长期下来都有赚钱的机会。”该市场部负责人表示,从上述基金今年三季报规模看,部分基金的规模是净值上涨带来的,业绩翻倍规模也成倍增长;另外,有部分基金是互联网渠道销售带来的规模,由于基金业绩较好,短期排名居前,也吸引了不少资金的净申购。

业绩才是基金成长的根本

谈到产品的投资管理,多位行业人士认为,相对百亿体量的爆款基金,小规模的基金在投资上确实略占优势。

北京一位绩优基金经理认为,与管理百亿体量的大基金相比,中小规模基金可以选择确定性较强的股票重仓持有,投资犯错和纠错的成本较低,并可以采取相对灵活的策略去投资。而百亿大基金建仓成本高,换手侵蚀收益率,小盘股投资受限,且个股阿尔法贡献度降低,相比小基金做出超额收益的难度有所增加。

谢忆分析,相较于规模较大的基金,小基金的投资运作更为灵活,也给予基金经理更大的发挥空间,实际操作中小规模基金也展现出更为频繁的换手。当基金资金量增大,成长性强、规模小且流动性差的个股难以对基金业绩抬升起到显著作用,基金经理不得不转向大盘蓝筹风格。除市场环境的因素之外,受限于“双十原则”,大规模基金持有的股票数量更多,会分散基金经理的投资精力。

北京上述基金公司市场部负责人认为,相对于百亿规模的基金,中小规模基金由于冲击成本小,在投资上具有一定优势。一方面,小规模基金更容易集中持股和集中持有部分细分行业个股,当持有个股和细分板块表现较好,就容易做出超额收益,反之也会大幅落后;另一方面,由于规模小,交易成本低,小基金调仓换股和纠错能力都要更好一些。

近年来公募基金市场大扩容,小微基金数量也在快速增多。基金公司主要通过基金清盘、持续营销、二次首发、打造产品业绩等方式解决小微基金难题。通过提升基金业绩,带动规模扩容,也成为各家公募追求的最好方式。

“把基金长期业绩做起来,带动基金规模做大是最好的办法。”北京上述基金公司市场部负责人表示,基金发行和运作都有一定成本,从基金公司角度讲是希望尽量不清盘,基金经理做好业绩,持续营销,重要的绩优产品还可以二次首发,把握住小基金规模继续做大的机会。