近日,南方财经全媒体记者梳理发现,银行出清不良资产“各出奇招”。11月20日,广州银行在广州产权交易所发布了3份不良贷款债权转让包,涉及两家广州企业,一家江门企业,转让底价合计为8621万元。

此外,客家银行、泸州银行等上市银行披露核销不良贷款;广州农商行、青岛银行等多家银行则将不良资产挂牌转让;包括四大行在内的国有银行加快发行不良资产ABS;此外,还有中小银行尝试在定增时“搭售”不良资产。

央行数据显示,今年前三季度,贷款核销规模合计7644亿元,同比去年上升18.0%;仅从第三季度来看,贷款核销合计3181亿元,同比上升39.90%,这是银行业正在加速出清不良的一个缩影。

种种迹象表明,“后疫情时代”银行业不良资产逐渐暴露的背景下,如何处置已经日益成为银行的重点工作之一。

打包债权“折价”转让

近日,各地产权交易所公布的挂牌信息显示,广州银行、广州农商行多家银行以打包转让债权的形式处置不良资产。

11月20日,广州银行在广州产权交易所发布了3份不良贷款债权转让包,分别为江门恒浩供应链公司4617.90万元债权,广州烽扬置业公司6821.23万元债权,广州骏杰贸易公司302.09万元,合计债权为1.174亿元,转让底价为8621万元,相当于打了7.34折。

(图片来源:广州产权交易所。)

在一个月前,广州银行已经发布3批合计共12家企业的不良资产债权转让包。包括广州骏杰贸易公司等3户不良贷款债权、深圳飞马国际供应链股份公司等5户不良贷款债权、珠海扬名百货公司等4户不良贷款债权。其中深圳飞马公司等5户合计债权为3.93亿元,珠海扬名百货等4户合计债权为2.01亿元。

深圳联合产权交易所消息显示,11月12日,广州农商行将持有的友和道通航空公司和深圳速尔物流公司不良贷款债权项目进行转让,债权总额为8.85亿元,尚未披露转让价格。

今年以来,广州农商行在广州产权交易所已发布超过60份不良资产债权转让消息,涉及广州农商行所拥有的湛江市渔人码头商业有限公司、广州市番禺裕丰钢铁有限公司、肇庆金裕丰商品钢筋有限公司贷款债权等。

涉及金额最大的有腾邦物流和腾邦国际两家公司,广州农商行持有债权为24.25亿元,分别在今年5月、6月、9月对两家公司债权进行了三次转让,最新状态显示该笔债权交易“已过期”。

在全国范围来看,年内青岛银行、济南农商行等多家银行陆续在地方产权交易平台发布金融不良资产债权转让消息。

麻袋研究院高级研究员苏筱芮表示,折价主要是为了加快变现进度,影响折扣的因素一是取决于标的成色,也就是银行不良资产的质量究竟如何;二是转让主体资金需求的紧迫程度,如果急转,折扣力度也会比较大。

年内不良资产ABS发行143亿元

除了不良贷款核销、打包债权转让等常见方式以外,大型银行还倾向于利用发行ABS出清不良资产。

11月16日,建设银行成功发行”建鑫2020年第六期不良资产支持证券“,总规模5亿元,据悉这是全国首单对公普惠金融类不良资产支持证券。

建行在发行不良资产ABS上屡有创新。2016年9月,建行发行国内首款房贷不良资产证券化产品;2008年,建行发行全国首单商业银行不良资产证券化产品。

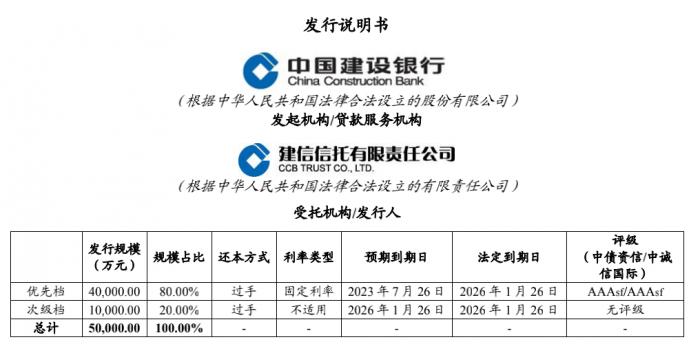

(建鑫2020年第六期不良资产ABS发行情况,图片来源:项目说明书。)

根据项目说明书指出,本项目中,建行作为发起机构以部分不良小微企业经营类贷款作为基础资产,其中,优先档4亿元,占比80%;次级档1亿元,占比20%,预期到期日为2026年1月26日。

业内分析人士指出,“资产证券化产品从结构设计上分为优先级和劣后级,优先级面向市场公开招标发售,劣后级则为定向发售。”优先级的票面利率有固定利率和浮动利率两种方式,劣后级无票面利率,扣除相关的费用以及优先级的本息分配后全部归其所有。

文件显示,“建鑫第六期”的基础资产为小微企业经营类贷款,共计3495笔,涉及2566位借款人,分布在建行全国17个一级分行,入池资产未偿本息合计为15.66亿元,预计可回收现金为6.15亿元。

根据说明书披露,本次不良信贷资产的形成主要是由于借款人经营状态发生变化所致。其中经营状态处于停产、破产的借款人占据了未偿本息总额的47.03%,经营状态勉强维持的占据了40.64%,而处于正常经营状态的借款人仅剩余12.34%。

中国资产证券化分析网(CNABS)数据显示,以簿记建档日来计算,截至11月19日,今年国内银行共成功发行了27笔不良资产ABS,发行金额总计达到143.27亿元。

可以发现今年发行的27笔不良资产ABS中,有20笔产品细分为信用卡消费贷款,涉及金额46.95亿元,2笔产品细分为一般消费贷款,2笔小微企业贷款,3笔住房抵押贷款。

自2016年首批试点启动至今,不良资产ABS试点名单历经三次扩围至20余家金融机构,市场规模不断扩大。分资产类型看,对公不良发行规模逐年走弱,个贷不良发行规模保持平稳,信用卡不良发行规模逐年活跃。

兴业研究金融监管分析师陈昊表示,下半年不良ABS发行量可能继续上升,不过由于延期还本付息使坏账暴露延后,2021年上半年的压力可能会更大,届时发行量或达到峰值。

中小银行定增“搭售”不良

值得注意的是,从今年来看,定增“捆绑销售”不良资产包成为部分农商行消化不良资产的“新玩法”。

据记者梳理证监会信息,年内搭售不良资产的定增计划获批的银行共有3家,直接获批的有广东四会农商行和山西泽州农商行,被证监会问询后修改方案的有一家,为山东诸城农商行。

在定向发行说明书中可以看到,广东四会农商行表示,在综合考虑各方面因素后,本次定向发行价格1元/股,定向发行对象在认购股份时需另外付出1.50元/股购买不良资产;山西泽州农商行指出,认购人每认购1股,需另行出资0.87元购买不良资产包份额作为有条件入股对价。

此外,山东诸城农商行在首次披露的定向发行说明书指出,本次定向发行的股票价格为人民币2元/股,其中1元入股本,1元用于购买申请人不良资产,但遭到监管问询。

“在银行经营环境较好、股权被争抢的时候,搭售不良资产的情况也有出现。”一位股份行银行人士表示,银行不良资产包里面可能涉及房屋、土地、汽车以及有价证券等等,对于银行而言,进行贷款核销需要符合各种条件,而通过搭售这种方式,不用进行核销和损失利润,就能实现不良资产处置。

银行为何要加速处置不良贷款?中国地方金融研究院研究员莫开伟向记者分析,“银行不良资产如果仅靠自身盈利能力来逐步消化,速度慢,跟不上不良贷款增长的幅度,得不到及时有效的处置,将制约商业银行经营,还可能因不良贷款不断累积而加大经营风险,诱发系统性金融风险。”